La venta desesperada del grupo Casino a un consorcio de inversores financieros, precedida por la cesión de los supermercados e hipermercados a Intermarché, Auchan y Carrefour, no solamente significa la caída de un buque insignia del retail francés. Es el resultado de una serie de errores estratégicos que conforman un relato lleno de enseñanzas.

El final de la escapada

El pasado 26 de marzo, Jean-Charles Naouri, en su último día como presidente y director general, enviaba una carta de despedida a todos los empleados del grupo Casino. En la misma, se mostraba orgulloso por “haber escrito una historia que no se parece a ninguna otra” y mencionaba “una serie de acontecimientos que me han obligado a llevar a cabo la reestructuración financiera, con el apoyo de un consorcio liderado por el Sr. Kretinsky”.

¿Cuál es el perímetro del grupo que ha cambiado de manos? Con cifras proforma del ejercicio 2023, hablamos de una cifra de ventas consolidada de 8.957M€, repartida principalmente entre las enseñas Monoprix (861 supermercados premium en entornos urbanos -incluyendo algunas tiendas ecológicas Naturalia-, 4.338M€) y Franprix (1.191 tiendas de proximidad con alta densidad en París, 1.522M€); una red de 6.325 tiendas de conveniencia, con ingresos de 1.483M€; y finalmente, Cdiscount, ecommerce y marketplace muy fuerte en electrónica y tecnología, cuya facturación ascendió a 1.235M€.

Para recordar los momentos de “esplendor”, nos remontamos a la presentación de resultados del año 2015, en la que el grupo reportaba una cifra consolidada de 46.145M€, ¡cinco veces el producto de la cesión de 2024! En aquel momento, el perímetro incluía operaciones en América Latina (participación minoritaria en GPA Brasil; filiales con mayoría en Colombia, Argentina y Uruguay), así como en Tailandia y Vietnam; y, por supuesto, en Francia (hipermercados Géant -recientemente renombrados Casino Hyper Frais-, supermercados Casino y tiendas descuento Leader Price). En aquel momento, la deuda financiera neta ascendía a 6.073M€, para un ebitda consolidado de 2.343M€.

Incluso en 2022, tras haberse desprendido de varios negocios (red de Leader Price adquirida por Aldi Francia, Asia, Argentina y Uruguay) y haber incorporado alguno (Assai, cadena de cash & carry brasileña), el grupo todavía era “grande”, con unas ventas de 33.610M€ y un ebitda de 2.508M€.

Sin embargo, al poco tiempo de presentar los resultados de 2022, saltaron todas las alarmas. El 26 de mayo 2023, el Tribunal de Comercio de París abría un periodo de conciliación de cuatro meses con el objetivo de buscar una solución a una deuda que se había vuelto insostenible, hasta alcanzar 7.600M€ en el mes de julio. De forma simultánea, el grupo anunciaba la cesión a Intermarché de un paquete de más de 100 hipermercados, supermercados y tiendas de proximidad, con un volumen de 1.150M€.

Los errores estratégicos

¿Cómo puede explicarse semejante desplome? Casino ha sido un retailer que ha destacado por su espíritu innovador, pero no aseguró suficientemente algunos “básicos” del negocio, lo cual terminó borrando cualquier ventaja competitiva.

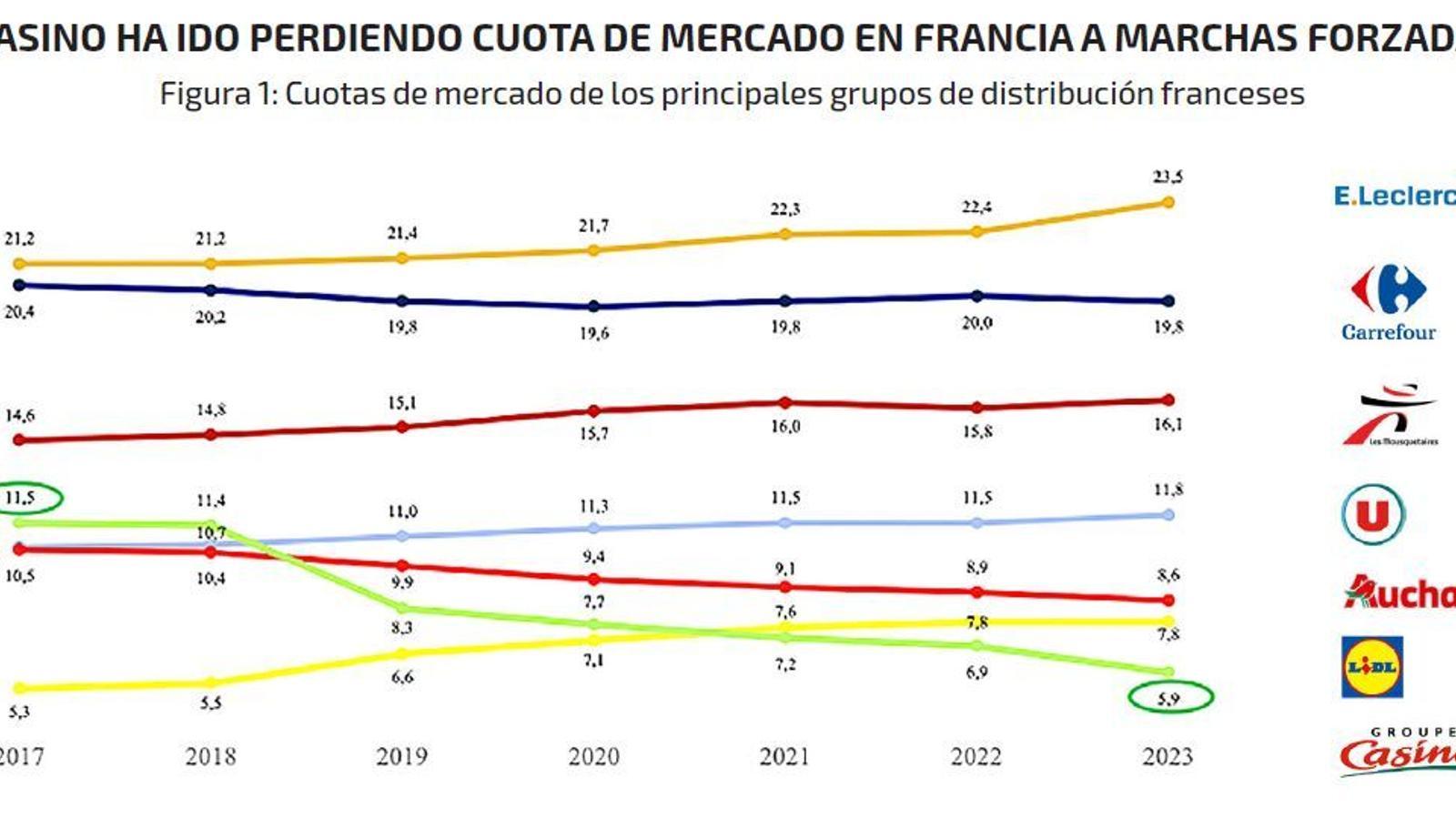

En primer lugar, descuidó en exceso el negocio “core” de la compañía: los hipermercados y supermercados franceses. Esta rama del negocio nunca encontró la forma de diferenciarse frente a una competencia muy potente (E. Leclerc, Carrefour, Intermarché, Système U, Lidl, Aldi). Fue especialmente desacertada la gestión de precios, muy desconectados del mercado. En el año 2023, el management lanzó por fin un programa de reducción de PVP’s (-10% sobre dos de cada tres referencias), pero revertir una imagen de carestía es una tarea que requiere mucho tiempo. Casino no tenía este margen de maniobra, por lo que únicamente sirvió para degradar aún más su rentabilidad.

Cabe también destacar una cierta desconexión con el terreno, a pesar de la calidad de los ejecutivos que han pasado por la dirección de las diferentes enseñas, muchos de ellos procedentes de las más prestigiosas escuelas francesas de administración. Casino ha sido un grupo muy puntero en innovaciones como las cajas automáticas, los productos y servicios de conveniencia, el ecommerce (Cdiscount fue, tras Amazon, el precursor de la venta online en Francia, a primeros de los 2000), la generación de energía verde con su filial GreenYellow... Pero se olvidó de asignar Capex a los activos, de asegurar los básicos de limpieza y orden en las tiendas, de motivar al personal…

Por mi experiencia personal -no necesariamente representativa-, los estándares de Franprix en París están lejos de alcanzar los de muchos supermercados españoles de proximidad. En definitiva: una gestión desacertada para un negocio de alimentación necesitado de sentido común y de una ejecución impecable. Todos estos factores contribuyeron a arrastrar la cuota de mer- cado del grupo por debajo del 6% en junio 2023, la mitad de la que ostentaba en 2017 (ver figura 1).

El crecimiento descontrolado es otra de las razones que explican la caída. Casino no se preocupó demasiado de generar sinergias entre las enseñas que iba comprando (como Monoprix, comprada al grupo Galeries Lafayette en dos etapas, entre 2000 y 2012). Se multiplicaron las sedes centrales y los almacenes dedicados. A escala internacional, ejecutó numerosas operaciones en una “carrera hacia el crecimiento”, pero careció de capacidad para consolidarlas. Al final, ha tenido que desprenderse de todas su “joyas” (como el grupo colombiano Éxito, propietario de la enseña Carulla, una best practice a nivel mundial), para liberar recursos destinados a reflotar el mercado francés, pero el balance ha sido una clara destrucción de valor.

La historia de Casino es, también, la de las oportunidades perdidas. En varias ocasiones pudo vender su formato de hipermercados, eternamente deficitario, pero no lo hizo. En 2018 se produjo un acercamiento al grupo Carrefour, que le habría acarreado una valoración muy positiva, pero tampoco cuajó.

La puja de los financieros

Retomemos nuestro relato. El anuncio del tribunal de comercio de mayo 2023 fue el punto de partida de una carrera entre potenciales inversores, que rápidamente iba a concentrarse en dos contendientes:

• Por un lado, el fondo EP Global Commerce, propiedad del hombre de negocios checo Daniel Kretinsky, en asociación con el millonario Marc Ladreit de Lacharrière y el fondo Attestor. EP ya contaba con una presencia destacada como accionista de diversos retailers europeos: Fnac Darty, Metro, Supratuc (joint venture al 50% con Eroski, propietaria de Caprabo y de la red de Baleares), así como la propia Casino, con una participación del 22%.

• Por otra parte, el consorcio 3F, formado por tres inversores franceses: Xavier Niel (fundador de la compañía de telecomunicaciones Free, inversor en serie en startups galas), Matthieu Pigasse, banquero de inversión muy reputado, y Moez Alexandre Zouari, master franquiciado de Casino y accionista mayoritario de la cadena de congelados Picard. Todos ellos socios de Teract, una agrupación de enseñas de jardinería y de alimentos frescos, junto con la megacooperativa agroalimentaria Invivo.

Los acreedores rápidamente iban a decantarse por la oferta de EP Global, mejor dotada en el plano financiero, con una inyección de 1.200M€ en efectivo y la reconversión de 4.900€ de deuda en acciones, mientras que 3F solamente aportaba 450M€ en fondos propios. Tras la oficialización por el Consejo de Administración el 27 de julio de 2023, se iniciaba el camino legal hacia la cesión completa del negocio, marcado, entre otros hitos, por las necesarias autorizaciones de competen- cia y la negociación con los representantes del personal. Mientras tanto, el grupo seguía avanzando en la cesión de sus últimas participaciones en América Latina: Éxito en Colombia, Assai y GPA en Brasil.

La gran reestructuración

Todo ello no contaba con la situación en la que estaba inmersa la rama de hipermercados y supermercados franceses, cuya mala praxis hemos descrito anteriormente, pero que se estaba degradando a gran velocidad: activos inmobiliarios obsoletos, performance comercial deficiente, problemas de aprovisionamiento, desmoralización del personal.

Negocios que perdían millones de euros semanalmente (con dos profit warnings de por medio) y que invalidaban las perspectivas de recuperación del comprador. Resultado: en noviembre, el grupo anunciaba haber mandatado el banco de negocios Rotschild para valorar “alternativas estratégicas”.

El proceso se tuvo que desarrollar a marchas forzadas, con el apoyo del Gobierno francés, para acelerar la entrada de inversores que inyectaran recursos y reanimaran un negocio que se estaba, literalmente, desangrando.

Al final se ha producido la cesión de 161 tiendas a Intermarché, mayoritariamente supermercados, entre los cuales Carrefour se quedará con 26. Por su parte, Auchan se ha quedado con un parque de 98 centros, principalmente hipermercados. El montante conjunto de la adquisición para estos 285 activos asciende a 1.350M€, es decir, 0,4 veces la facturación de 2022 (0,48 veces si consideramos 2023). Es una valoración atractiva para la parte vendedora, teniendo en cuenta las “constantes vitales” del negocio.

Los retos futuros

El grupo Casino se puede considerar salvado, gracias a un rescate cuya magnitud desafía la historia: el último de esta envergadura, que reflotó al grupo de moda Vivarte, ascendió a 2.000M€. No obstante, la historia está lejos de terminar: los contendientes van a tener que afrontar retos muy intensos en los próximos meses.

Para Auchan, Intermarché y Carrefour, empieza una labor ingente de transformación de las tiendas adquiridas hacia sus enseñas, con el objetivo de relanzar la dinámica comercial y corregir inmediatamente las ventas al alza. De las 285 tiendas cedidas, solamente 22 aportaron una contribución positiva en 2023 (frente a 146 en 2022 y 167 en 2021), con unas pérdidas acumuladas de 423M€. En el lado positivo de la balanza, muchos activos gozan de ubicaciones atractivas, y las redes geográficas son muy complementarias de las de los compradores.

En cuanto al propio Casino, o lo que queda de él, tendrá que afrontar importantes desafíos:

• El relanzamiento comercial de las cadenas que siguen en el perímetro (recordemos: Monoprix, Naturalia, Franprix, así como distintas marcas de ultraproximidad: Vival, Petit Casino, Sherpa, Spar…). Su situación también ha empeorado significativamente y requerirán una inversión importante en remodelaciones, sumada a la necesidad de recuperar una cierta competitividad en pre- cios. Los analistas consideran que el Capex comprometido inicialmente por EP Glo- bal (1.500M€ en cuatro años) tendrá que aumentar significativamente.

• El futuro de Cdiscount. Había emprendido una transformación desde el ecommerce hacia los modelos de marketplace a comisión y de prestatario de servicios B2B, ambos menos intensivos en capital, y estaba mejorando su rentabilidad. Pero ¿dispondrá de tiempo para culminar el cambio? Hoy en día, tiene todas las probabilidades de ser el primero en una eventual lista de cesiones, debido a la falta de sinergias con el resto.

• El peso remanente de la deuda. A pesar de la reestructuración financiera acometida, sigue pesando 1.500M€, excesivo para un conglomerado cuyo ebitda se ha reducido hasta 341M€ (-28% comparado con 2022).

• Sin olvidar el necesario plan social, teniendo en cuenta que los compradores de los hipermercados y supermercados no se han quedado con el personal de servicios centrales, ni con la mayoría de los almacenes. Hablamos de 1.770 personas en la sede histórica de Saint-Étienne, de los cuales 1.400 trabajan en funciones de soporte (marketing, recursos humanos, logística) para enseñas que han salido del perímetro.

En definitiva, nos esperan todavía meses muy interesantes, pero el relato de lo ocurrido hasta ahora está lleno de enseñanzas: sobre todo, la de un grupo que murió devorado por su ambición, gestionó la deuda demasiado al límite, y se olvidó de asegurar los básicos sin los cuales ningún negocio de retail alimentario puede pretender un futuro sostenible.

----------------

Este artículo está incluido en el Anuario de la Innovación 2024 de Food Retail & Service, una obra exclusiva que puedes descargar de forma directa y gratuita desde este enlace.

El anuario, en formato ebook interactivo, contiene el mejor análisis de 38 expertos seleccionados para crecer en gran consumo y ha sido posible gracias al patrocinio de Campofrío, Capsa, Coca-Cola, Randstad, SDG Group, Shop & Roll y Winche, y el apoyo de otras empresas anunciantes.