En la segunda quincena de abril, se sucedían en prensa dos llamativas noticias. En primer lugar, Mercadona publicaba un avance del cierre de marzo -algo totalmente inhabitual- en el que indicaba que, a pesar de haber incrementado los ingresos un 14%, su resultado se había hundido un 95% por un gasto extraordinario de 100 millones de euros, ocasionado por las inversiones necesarias para hacer frente a la Covid-19. Por otra parte, el director general de Aldi España concedía su primera entrevista en medios, en la que declaraba que “esta crisis no beneficia a los supermercados” y explicaba que, si bien la facturación había crecido durante las últimas semanas, los costes también lo habían hecho.

Probablemente, tras ambos anuncios traslucía la intención de atemperar el clima de euforia que se estaba desatando en los medios, que calificaban a la distribución moderna como un “oasis” en medio del desolador panorama económico que estaba dejando la pandemia. Incluso hubo quien los interpretó como un aviso velado a los proveedores, para anticipar un cambio hacia una política comercial más agresiva, acorde con las estrecheces presupuestarias que ya se cernían sobre numerosos hogares.

Más allá de valorar las estrategias de comunicación de unos u otros, nos parece oportuno iniciar este artículo con un homenaje a los trabajadores de las tiendas de alimentación, que han mostrado un arrojo admirable a la hora de desempeñar un servicio esencial para la población. Igualmente procede destacar la labor de los empresarios del sector, que se han volcado en asegurar el funcionamiento seguro de la cadena en los peores momentos, sin mirar demasiado al beneficio. Dicho todo lo cual, tiene interés realizar un balance objetivo del impacto económico que ha tenido el estado de alarma en las cuentas de los distribuidores, así como visualizar las perspectivas del segundo semestre.

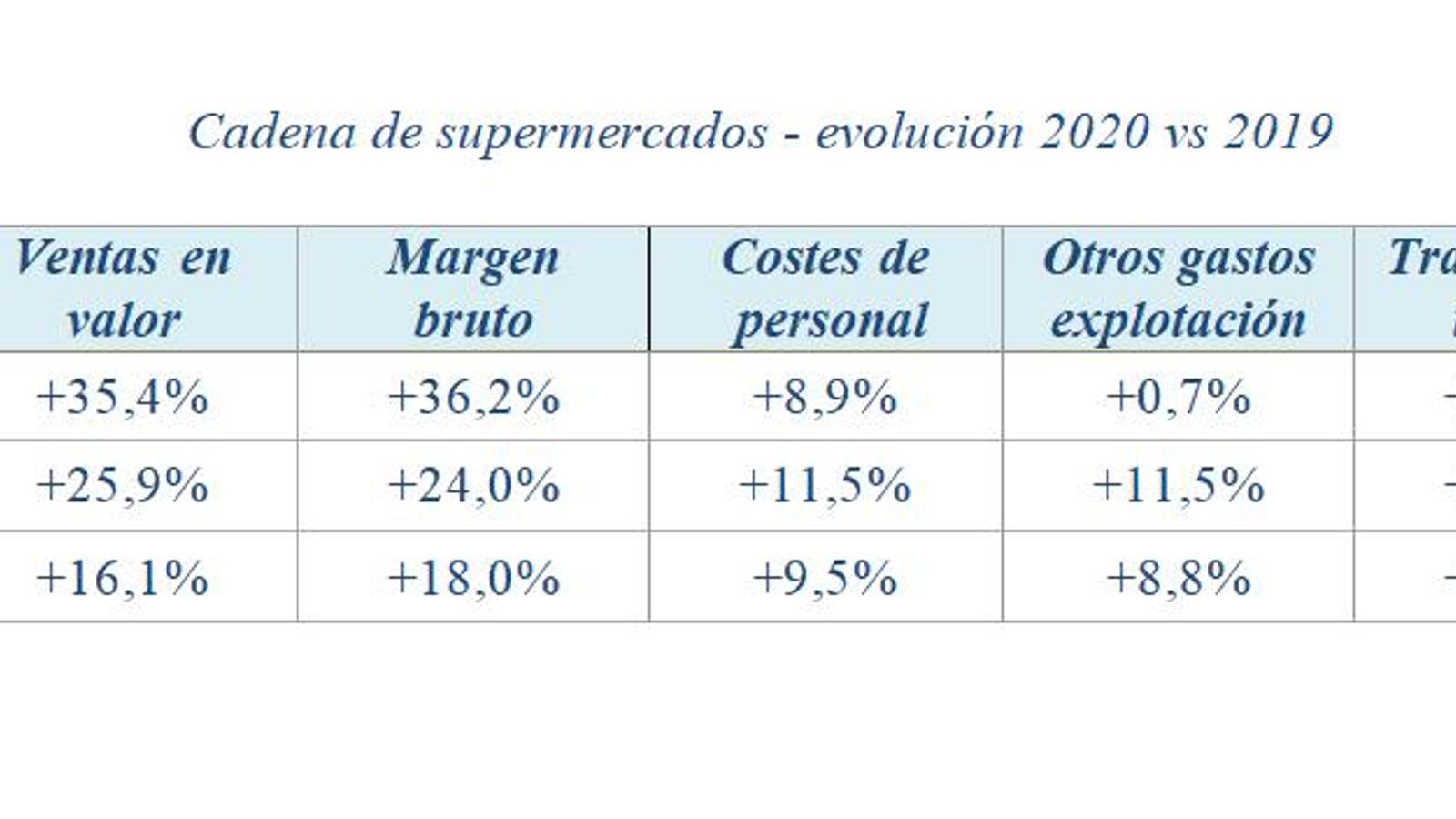

Para analizar las últimas semanas, vamos a compartir datos reales, en modo “ciego”, de una cadena de supermercados de tamaño medio. La métrica que utilizaremos será la evolución de 2020 contra 2019, en el periodo álgido del confinamiento.

En lo que se refiere a las ventas, este operador creció a ritmos de +35,4% en marzo, +25,9% en abril y +16,1% en mayo. A pesar de que la compañía venía de una dinámica positiva por aciertos recientes en sus planes comerciales, se trata de registros excepcionales, ligados esencialmente a dos factores:

- El acaparamiento de alimentos que se produjo justo antes de la cuarentena, provocado por la incertidumbre de los consumidores ante la perspectiva de recluirse en casa.

- La transferencia de ingestas desde fuera hacia dentro de los hogares. Recordemos que el canal de hostelería representa en torno al 30% del volumen de alimentos y bebidas, por lo que el cierre forzoso de establecimientos tuvo una afectación elevadísima, incluso teniendo en cuenta que no se recuperaron al 100% las ocasiones perdidas.

La segunda lectura es el aplanamiento de la curva de crecimiento, a medida que se han regularizado las existencias en las despensas y que ha empezado a abrir el canal de foodservice. Este hecho es muy importante a la hora de valorar las perspectivas de futuro.

En cuanto al margen bruto, el rendimiento de nuestra “cadena testigo” ha sido el siguiente: +36,2% en marzo, +24,0% en abril y +18,0% en mayo, mostrando un perfil relativamente alineado con la facturación. Esta métrica está muy ligada a la política comercial de cada retailer, pero podemos inferir que se ha producido un cierto equilibrio entre las palancas que influyen en la rentabilidad del surtido, teniendo en cuenta que el aprovisionamiento ha estado muy condicionado por los planes de contingencia de fabricantes y detallistas. De esta manera, la sobreexposición de las marcas líderes ha compensado la pérdida de espacio de productos de nicho muy remuneradores.

Pasamos al segundo epígrafe de gasto después de la mercancía, referida al personal: en este caso, anotamos +8,9% en marzo, +11,5% en abril y +9,5% en mayo. Esta partida pesa entre un 10% y un 15% de los ingresos en la mayoría de los distribuidores -en función del modelo comercial-, por lo que, en condiciones normales, estaríamos restando más de un punto a la bottom line: esto podría perfectamente significar una erosión de la mitad del beneficio. Los principales extraordinarios han venido por nuevas contrataciones y ampliaciones de tiempos parciales, para adecuar la plantilla a la reestructuración de los horarios y cubrir el absentismo; así como por gratificaciones a los trabajadores, para agradecer su entrega y dedicación en circunstancias tan especiales.

A pesar de estar hablando de incrementos impresionantes, vemos que los costes laborales ni mucho menos han crecido en la misma medida que las ventas, debido al efecto de masificación que ha desembocado en una mayor productividad individual. En el lado contrario, podemos apreciar la relativa estabilidad de las variaciones porcentuales, si las comparamos con el top line: esto nos indica que muchos impactos en las operaciones van a ser difíciles de eliminar con el tiempo.

A continuación, analizamos la línea de “Otros gastos de explotación” que incluye todo lo necesario para el funcionamiento de las tiendas, excluyendo mantenimiento y reparaciones. Las subidas experimentadas han sido +0,7% en marzo, +11,5% en abril y +8,8% en mayo: tras tomar el pulso de la crisis, la compañía empezó a aprovisionar equipos y consumibles (guantes, gel hidroalcohólico, mascarillas, cascos…) para garantizar la seguridad de empleados y clientes. Aunque las consecuencias en la cuenta de resultados no son demasiado relevantes, estamos hablando de un elemento adicional que -salvo las pantallas de protección en cajas de salida, que no están incluidas por ser una inversión one off- está destinado a tener continuidad a largo plazo.

Terminamos este repaso con el transporte entre almacenes y puntos de venta, cuyos registros ascienden a +14,0% en marzo, +17,9% en abril y +15,0% en mayo. Al inicio del estado de alarma, el número de bultos movidos creció tanto que permitió por sí solo optimizar las entregas; no obstante, a medida que se difuminaba, empezó a destacar la volatilidad que ha caracterizado la demanda durante este periodo, alineando la evolución de esta métrica con la de los ingresos.

En la tabla posterior podemos ver un resumen. El balance final en la cuenta de resultados ha sido positivo, con una mejora sobresaliente del % EBITDA en marzo, muy positiva en abril y algo más comedida en mayo.

En definitiva, la crisis de la Covid-19 ha conllevado variaciones hasta ahora desconocidas en todas las dimensiones del negocio. A pesar de registrar importantes alzas en sus volúmenes, la compañía que hemos utilizado a modo de benchmark ha aprovechado los beneficios de la escala -junto con la simplificación del surtido- para mejorar globalmente su eficiencia. No obstante, el diferencial de crecimiento entre costes y ventas se ha ido erosionando a medida que se difuminaba el efecto volumen, por impactos recurrentes en las operaciones.

Siendo conscientes que cada retailer habrá atravesado la crisis aplicando sus propias políticas, no parece descabellado pensar que estas conclusiones reflejan la realidad de la mayoría de los operadores del sector. En estas circunstancias, ¿cuáles son las perspectivas para la segunda mitad del año? Desgraciadamente la visión no es tan positiva, pero lo dejaremos para la próxima entrega de nuestro blog.

Jean-Marie Benaroya es consultor independiente, experto en gran consumo y distribución