En un contexto de estanflación leve y estancamiento económico, el sector de gran consumo se enfrenta a un entorno económico incierto, pero de momento no apunta a un escenario de crisis, ni siquiera a uno de recesión. Las empresas deben terminar de recomponer sus márgenes brutos. En ningún caso estamos ante una crisis de volúmenes que requiera estrategias comerciales más arriesgadas que puedan poner en riesgo la sostenibilidad financiera.

Los directivos del sector de gran consumo se preguntan qué nos deparará el año 2024. Tras cinco años de relativa normalidad, 2014 a 2019, coincidentes con la recuperación de la gran crisis financiera, la coyuntura económica no ha dejado de darnos sobresaltos.

En 2020, la pandemia del coronavirus fue una catástrofe no solo sanitaria sino también económica que se cerró con una caída del Producto Interior Bruto del -11,2% -según el dato revisado y ya cerrado por parte del INE-, la mayor caída del PIB en tiempos de paz, obviamente derivada del cierre temporal de muchas actividades económicas, de manera notable el turismo y la hostelería. Sorprendente y afortunadamente, esta crisis económica no se tradujo en un aumento paralelo de la tasa de paro, uno de los males endémicos de la economía española, que solo aumentó 1,4 puntos hasta el 15,5% gracias al éxito de los ERTEs.

En 2020 la inflación no era un problema. Todo lo contrario. Con una tasa interanual media del -0,3%, los noticieros nos asustaban con la deflación, pero, con la reactivación de la economía, entre 2021 y 2022 asistimos a una recuperación del PIB del +12,5% en volumen encadenado -siempre según los últimos datos revisados por el INE-, con lo que ya en algún momento de 2022 se recuperó el volumen de PIB perdido; fue por lo tanto una crisis económica en “V”, o casi en “V”, ya que lo que perdimos en un año lo recuperamos en dos.

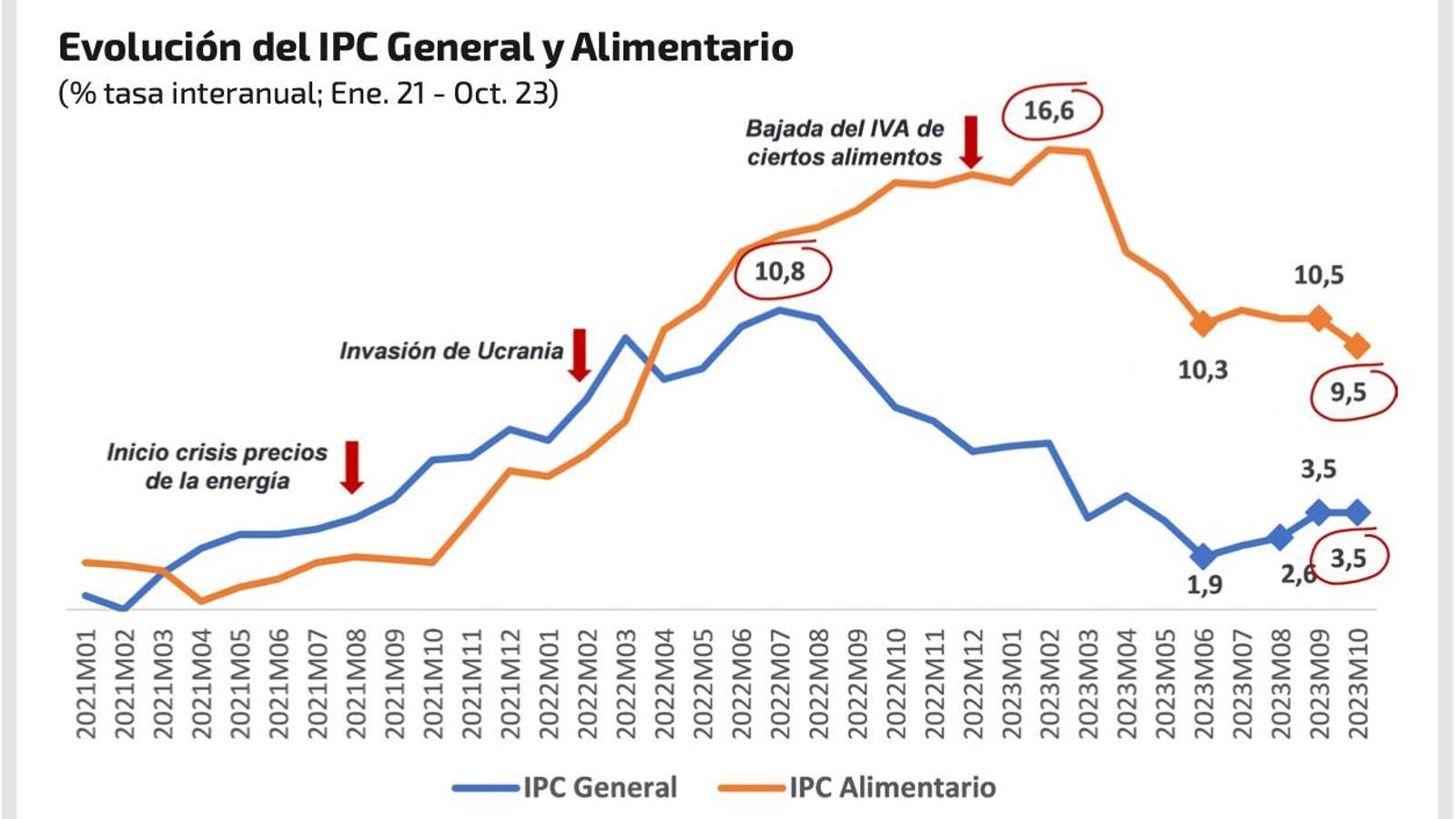

La otra cara de la moneda de esta recuperación fue la aparición, después de casi tres décadas, del fantasma de la inflación; el IPC general creció el +11,7% acumulado entre 2020 y 2022, con un pico máximo del 10,8% en tasa anual en julio de 2022; y el IPC alimentario, algo más retrasado que el general, alcanzó un pico del 16,6% en febrero de 2023, con un incremento acumulado del 27,4% entre enero de 2021 y septiembre de 2023.

Las disrupciones creadas por el entorno económico en los modelos de negocio de gran consumo fueron brutales: los cierres durante la pandemia hundieron la hostelería con una caída superior al 45% del valor de su producción, el trasvase de consumo fuera del hogar hacia el hogar impulsó a los retailers de base alimentaria más del 10%, la imposibilidad del consumo social impulsó modelos de negocio de venta a distancia como el e-commerce y el delivery, pero su rápida recuperación inició un proceso rápido de ”reversión a la media”.

El ahorro atesorado en la pandemia impulsó el consumo, lo que, unido a los cuellos de botella de la cadena de suministro y los estímulos públicos a la actividad económica en un entorno de tipos de interés “cero”, generó un incremento súbito y a doble dígito de todas las partidas de costes, empezando por la energía y siguiendo por las materias primas, lo que obligó a las empresas a renegociar sus tarifas al alza varias veces para preservar los márgenes unitarios; por último, la pérdida de poder adquisitivo derivada de la inflación obligó al consumidor empobrecido a un trading-down que impulsó el incremento de la cuota de las marcas de distribución y de los formatos discount, además de un cambio de los hábitos de compra hacia cestas más pequeñas y formatos de proximidad.

Las decisiones estratégicas de las empresas de gran consumo han estado condicionadas, como pocas veces en los últimos treinta años, por la evolución de la coyuntura económica. En un entorno que continúa siendo muy incierto y con claros riesgos geopolíticos, el análisis del entorno económico sigue siendo una herramienta clave de gestión en un entorno de alta volatilidad.

La inflación y sus perspectivas de evolución

La inflación general alcanzó un pico máximo del 10,8% en tasa anual en julio de 2022 y desde entonces comenzó a descender rápidamente por la bajada de los precios de la energía, alcanzando un mínimo del 1,9% en junio de 2023; desde entonces encadena tres meses de subidas con un último dato de 3,5% en octubre de 2023.

Por su parte, la inflación alimentaria alcanzó su máximo del 16,6% en febrero 2023 y a partir de ahí se desaceleró claramente entre abril y junio de 2023 (-6,3 p.p.); sin embargo, volvió a estabilizarse entre julio y septiembre, hasta caer de nuevo en octubre hasta el 9,5%.

¿Cuáles son las previsiones de inflación para 2024? Recientemente el Banco de España modificó al alza sus proyecciones de IPC tanto para 2023 como para 2024; así la última previsión del IPC general para 2023 es de 3,6% (cuatro décimas superior a la previsión anterior) y de 4,3% para 2024 (siete décimas superior). La inflación subyacente quedaría en el 4,1% en 2023 y bajaría al 2,3% en 2024. Por su parte, FUNCAS establece una previsión para 2024 del 3,6% para el IPC general en media anual, del 3,0% para la subyacente y del 3,5% para los alimentos elaborados (5,1% para los no elaborados).

Nos encontramos por lo tanto en un escenario claro de desinflación con un índice general mucho más volátil, debido a las variaciones de los precios de la energía y una inflación alimentaria, uno de los componentes más importantes de la inflación subyacente, que también se está desacelerando, pero a un ritmo mucho más lento. En cualquier caso, una tasa de inflación tanto en 2023 como en 2024 todavía por encima del objetivo de los bancos centrales.

Previsión de evolución del PIB y el consumo

El último dato publicado por el INE de Contabilidad Nacional del tercer trimestre registró un avance del PIB del 0,3% en tasa intertrimestral, una décima menor que en el segundo trimestre, y del 1,8% en tasa interanual, dos décimas por debajo del trimestre anterior.

Por lo que se refiere al consumo final de los hogares, el crecimiento trimestral fue del 1,4% frente al 0,9% del trimestre anterior, mientras que en tasa interanual el consumo privado creció el 1,0% frente al 2,2% del trimestre anterior.

Por consiguiente, nos encontramos ante un proceso claro de desaceleración de la actividad económica, pero con una gran resiliencia, especialmente en lo que se refiere al consumo privado, el principal componente del PIB.

En este sentido, vengo destacando la gran resiliencia que muestra el consumo privado en uno de sus indicadores clave que son las ventas minoristas; en el caso de las ventas minoristas de alimentación, el sector más importante dentro del gran consumo, las ventas en volumen, que habían mostrado crecimientos negativos durante todo 2022 y hasta marzo de 2023, muestran una recuperación sostenida desde abril de 2023, con un crecimiento interanual del +2,6% en septiembre de 2023, el último dato publicado.

El principal factor que estaría detrás de esta resiliencia del consumo privado es sin duda la robustez del mercado de trabajo, que se ha traducido en un incremento de la tasa de población ocupada en paralelo a un incremento salarial que ha permitido recuperar al menos parcialmente la renta disponible perdida por la inflación.

En cuanto a las previsiones, el Banco de España prevé un crecimiento del PIB del 2,3% para 2023, en línea con su previsión anterior, y del 1,8% para 2024, cuatro décimas menos que en su previsión anterior. FUNCAS, por su parte, prevé un crecimiento del 2,4% para el conjunto de 2023, dos décimas por encima de su previsión previa gracias al impulso de los dos primeros trimestres, pero, al igual que el BdE, su previsión para 2024 del 1,5% refleja una reducción de una décima respecto de su previsión anterior.

En definitiva, la mayor parte de los organismos de previsión económica prevé una desaceleración de la actividad en 2024 y todos ellos están revisando a la baja sus previsiones anteriores. No obstante, no parece en ningún caso que derive en una recesión ni larga ni profunda. En cuanto a la composición del crecimiento, éste procederá fundamentalmente de la demanda interna, ya que la aportación del sector exterior será prácticamente nula.

El debilitamiento de la demanda relajará la presión sobre los precios, pese a que ese efecto será gradual y desigual, por lo que la inflación todavía se mantendrá en cotas superiores al objetivo del Banco Central Europeo durante todo 2024. En definitiva, el escenario central de la evolución económica para lo que resta de 2023 y 2024 es una desaceleración en paralelo tanto de la tasa de inflación como de la actividad económica medida por el crecimiento del PIB, con una cierta aceleración de este en la segunda parte de 2024.

Este es el escenario central pero no está exento de riesgos, entre los cuales los más notables son los riesgos geopolíticos; un recrudecimiento de la guerra en Oriente Medio podría llevar a un aumento del precio del petróleo, con su consiguiente impacto al alza en las presiones inflacionistas.

¿Qué deberían hacer las empresas de gran consumo en este escenario?

En un contexto de cierto estancamiento económico, pero sin una desaceleración profunda a la vista y una inflación que también se está desacelerando, pero que sigue por encima del objetivo de los bancos centrales, especialmente en lo que se refiere a la inflación alimentaria, las empresas de gran consumo deberían adoptar una estrategia de recomposición de sus márgenes unitarios.

En 2022, en plena crisis inflacionaria, con subidas de costes de doble dígito, el Banco Central Europeo parece haber pausado sus subidas de tipos de interés, pero es poco probable que inicie bajadas de los mismos hasta bien entrado 2024. En ese contexto, las empresas adoptaron una estrategia de subidas de precios con carácter general, es decir, a través de sus tarifas.

El resultado fue un pass-through de costes a precios de entre el 80-90% que permitió contener en gran parte la caída de márgenes unitarios, que no obstante se redujeron en torno a un punto porcentual en lo que se refiere a los márgenes de Ebitda.

En 2024, las empresas deben terminar de recomponer sus márgenes brutos para poder afrontar una eventual recesión con una cuenta de resultados saneada. Los reposicionamientos de precios, en caso de que se produzcan, no pueden ser indiscriminados, sino enfocados a los segmentos producto-mercado donde se disponga de una mejor posición competitiva.

Por supuesto, hay que prestar una atención especial a las cuestiones de balance en un escenario de subidas de tipos de interés que han encarecido el acceso al crédito. La financiación del Capex y del Working Capital constituirá un área de atención gerencial preferente para aquellas empresas con elevados niveles de endeudamiento, con planes de expansión que requieran inversiones en activos fijos o para aquellas cuyo capital de trabajo sea esencial para el crecimiento de las ventas.

Los problemas de morosidad, quiebras o refinanciaciones empresariales están muy lejos de los que vivimos en el sector del gran consumo durante la crisis financiera de 2008-2013; el Banco Central Europeo parece haber pausado sus subidas de tipos de interés, pero es poco probable que inicie bajadas de los mismos hasta bien entrado 2024.

En definitiva, el sector de gran consumo se enfrenta a un entorno económico incierto pero que de momento no apunta a un escenario de crisis, ni siquiera a uno de recesión; el escenario central lo podemos calificar como de “estanflación leve” y la mejor estrategia es la recomposición de los márgenes de la cuenta de resultados y la vigilancia de los niveles de endeudamiento para poder abordar los riesgos a la baja en caso de que estos se materialicen. En ningún caso estamos ante una crisis de volúmenes que requiera estrategias comerciales más arriesgadas que puedan poner en riesgo la sostenibilidad financiera.

----------------

Este artículo está incluido en el Anuario Perspectivas 2024 de Food Retail & Service, una obra exclusiva que puedes descargar de forma directa y gratuita desde este enlace.

De forma complementaria, el ebook incluye asimismo un informe de 27 páginas sobre la franquicias de suupermercados en el sector de la Alimentación, que incluye el análisis de David Navas, experto en la materia, el dashboard con los datos más relevantes de los principales franquiciadores y enseñas, y la participación de algunos de sus responsables.

Clic aquí para descargar el ebook de Franquicias de supermercados por separado.