La coyuntura económica del gran consumo en los dos últimos años ha estado dominada por tres grandes temas, el más importante de los cuales ha sido sin duda alguna la inflación alimentaria; los otros dos temas han sido la evolución de la actividad económica (PIB y su componente principal, el consumo final de los hogares) y la subida de los tipos de interés.

En el momento de redactar este artículo, finales de abril de 2024, la coyuntura económica a corto plazo para el gran consumo en España se presenta razonablemente positiva, con un escenario que iremos desgranando a lo largo del artículo, pero que se puede resumir en los siguientes titulares:

• Una inflación, general y alimentaria, que se está desacelerando paulatinamente, si bien lo hace lentamente en su “última milla”, la que va de niveles de inflación del entorno del 3,5% a la inflación objetivo de los bancos centrales del 2%.

• Unos tipos de interés que parecen haber alcanzado su máximo en el presente ciclo alcista y donde las discusiones actuales se centran en el calendario y alcance de las previsibles bajadas de tipos a lo largo de 2024.

• Una actividad económica que se muestra resiliente especialmente en lo que se refiere al consumo de los hogares y que mantiene tasas de crecimiento positivas a pesar del impacto de la inflación y los tipos de interés.

En resumen, un escenario central para el consumo en 2024 que podríamos definir como “de vuelta a la normalidad”, después de cuatro años convulsos que comenzaron con la pandemia en 2020 y continuaron con la crisis inflacionaria de 2021-23, que parece estar tocando a su fin; escenario central que sigue estando condicionado por los riesgos geopolíticos derivados de un mundo cada vez más incierto y que, por tanto, no está exento de posibles revisiones en los próximos meses.

¿QUÉ HA PASADO EN LOS ÚLTIMOS AÑOS Y DÓNDE ESTAMOS AHORA?

Simplificando mucho, podemos afirmar que 2022 fue el año de la gran subida de la inflación, aunque para el índice general las subidas comenzaron ya en la segunda mitad de 2021; 2023 ha sido el año de la desinflación, mucho más clara en el índice general que en el subyacente; y en 2024 estamos en la “última milla” de la inflación, donde hemos dejado atrás las subidas de precios de doble dígito y nos encontramos frente a una desaceleración desde inflaciones en el entorno del 3-3,5% al 2%, que es el objetivo de los bancos centrales.

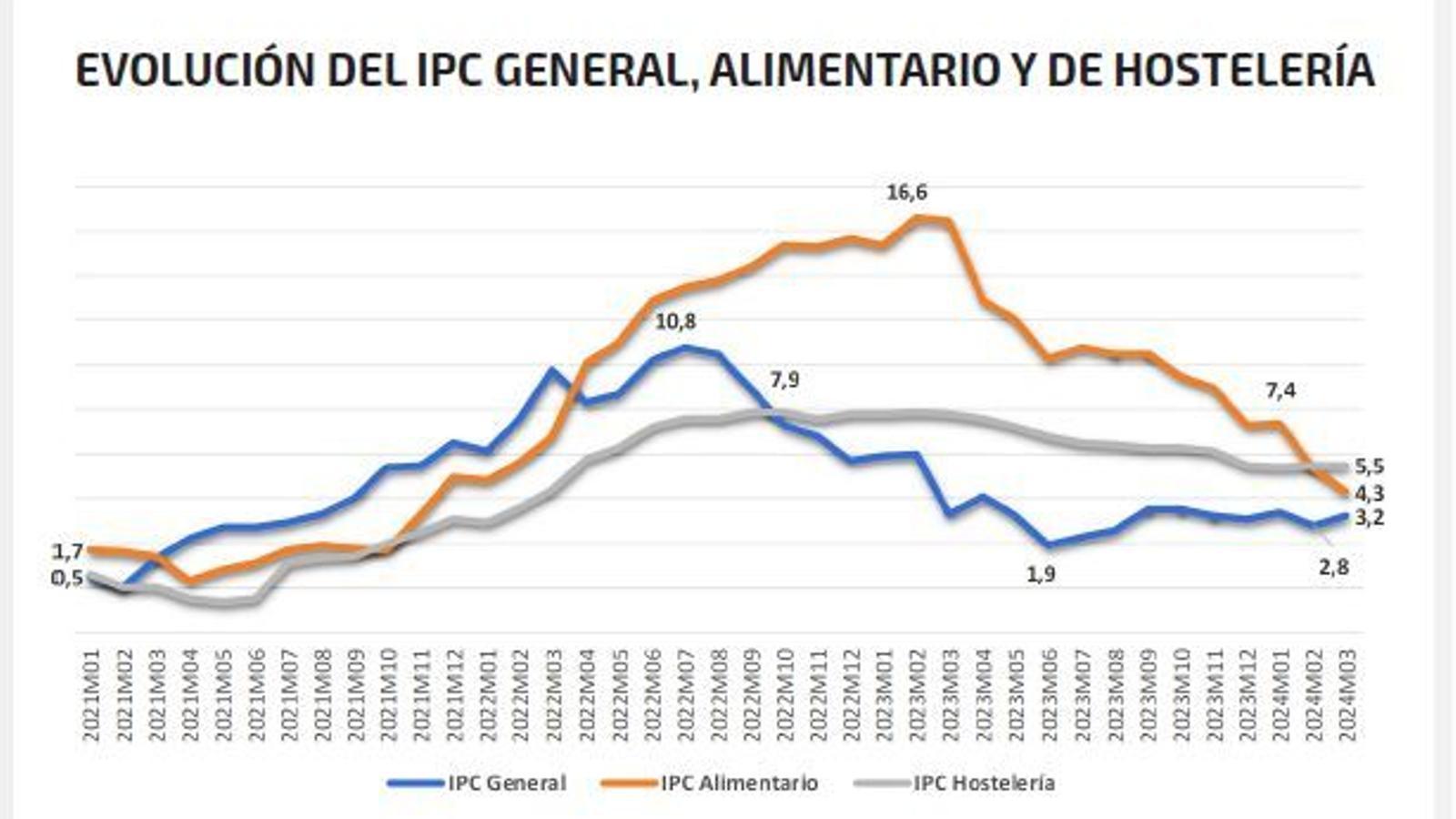

El ciclo inflacionario que hemos experimentado, con tasas interanuales máximas del 10,8% en el IPC general en julio de 2022 y del 16,6% en el IPC alimentario en febrero de 2023, ha sido el más alcista de las últimas décadas y tendríamos que remontarnos hasta finales de los años 80 / principios de los 90 para encontrar unas tasas de inflación comparables en economías desarrolladas; por consiguiente, la mayoría de los directivos del sector de gran consumo se han enfrentado a una situación inédita, que no habían vivido previamente en su gestión y en su toma de decisiones diarias, especialmente las relativas al pricing.

Los datos más recientes, marzo de 2024, nos indican que el IPC general ha vuelto a acelerarse cuatro décimas respecto al mes anterior hasta el 3,2%, confirmando la resistencia a la baja de la inflación en su “última milla”.

Por su parte, el IPC alimentario se situó en marzo de 2024 en el 4,3%, con una caída de 3,1 puntos porcentuales en solo dos meses, lo que indica que los precios de los alimentos por fin se están desacelerando rápidamente y es muy probable que veamos tasas del 3% en el mes de junio de este año.

Por último, la inflación de la hostelería refleja el comportamiento típico de la inflación de los sectores de servicios: su crecimiento a lo largo del ciclo ha sido más lento que el IPC general y que el alimentario y ha alcanzado máximos menos elevados, en el 7,9% en septiembre-octubre de 2022; sin embargo, su desaceleración actual también está siendo más lenta, situándose en marzo de 2024 en el 5,5%, por encima de la inflación alimentaria y muy por encima de la general.

Estos tres ejemplos de índices de inflación -el general, el alimentario y el de hostelería- reflejan muy bien las causas de la inflación que hemos sufrido y cómo éstas han ido evolucionando a lo largo del tiempo. La premisa de partida, que ya nadie discute seriamente, es que lo que hemos sufrido es una inflación de costes derivada de un conjunto de shocks de oferta: los primeros costes en acelerarse fueron los energéticos (gas, electricidad, carburantes) y tuvieron su reflejo rápido en el índice general.

Posteriormente, la invasión rusa de Ucrania disparó al alza los precios de materias primas alimentarias y otras como los fertilizantes que afectan mucho a los precios de los alimentos, por lo que el IPC alimentario comenzó a escalar hasta su máximo del 16,6% en febrero de 2023, que disparó todas las alarmas debido al elevado peso que este capítulo de gasto tiene en la cesta de la compra; el crecimiento de los precios de la hostelería, al igual que el de otros sectores de servicios, se debe a su principal partida de costes que son los salarios, y que típicamente se corresponden a los “efectos de segunda ronda” derivados de las subidas salariales para compensar la pérdida de poder adquisitivo de los trabajadores.

En consecuencia, nos situamos en todos los países desarrollados en esa “última milla inflacionaria”, donde el IPC general y el subyacente están convergiendo en tasas interanuales en el entorno del 3% y continúan descendiendo, pero a un ritmo muy lento; de hecho, las previsiones actuales de inflación media para el año 2024 se sitúan en el 2,7% según el Banco de España y en el 3,1% según BBVA Research, ambas cifras por encima del objetivo del 2%, que no se alcanzaría hasta el año 2025.

El dato del IPC de marzo, publicado hace escasos días, con la subida del índice general de cuatro décimas hasta el 3,2%, en este caso por el decaimiento de las medidas de reducción del IVA de la electricidad, confirma que la inflación actual, aunque mucho más baja, va a ser muy volátil y “pegajosa” y se resistirá a alcanzar el ansiado 2%.

Las razones por las cuales se ha ralentizado el ritmo de desaceleración de la inflación en los últimos meses responden a una serie de factores que se refuerzan entre sí: por un lado, se prevé que la energía vuelva a ser inflacionaria en 2024, a diferencia de lo que sucedía en 2023.

Por otro lado, los precios de los alimentos, si bien van a seguir desacelerando, lo harán muy lentamente, ya que la transmisión de costes a precios en la cadena de valor agroalimentaria es muy lenta, entre 12 y 18 meses, por lo que va a ser difícil observar tasas de crecimiento negativo intermensuales a corto plazo. Y, por último, la inflación de servicios está muy ligada a su principal driver de costes que son los salarios, que también han venido subiendo por encima del 3%.

¿QUÉ VA A PASAR CON LOS TIPOS DE INTERÉS?

Como es sobradamente conocido, la reacción inicial de los bancos centrales a las subidas de precios en 2021 fue muy lenta, ya que cometieron el error de diagnóstico de considerar que la inflación iba a ser un fenómeno transitorio y que los precios bajarían una vez que los cuellos de botella de las cadenas de suministro se solucionaran.

Sin embargo, la rápida salida de la crisis de la Covid-19 en un contexto de fuertes estímulos públicos para recuperar la actividad y unos tipos de interés cercanos a cero provocó la consolidación, ya comentada, de la inflación. La respuesta de los bancos centrales en ese contexto fue iniciar una serie de subidas rápidas y contundentes de los tipos de interés: la Reserva Federal estadounidense subió los tipos de interés desde el 0,25% en marzo de 2022 hasta el 5,25% en julio de 2023, mientras que el Banco Central Europeo hizo lo propio desde el 0% en julio de 2022 hasta el 4,5% en septiembre de 2023.

A partir de ese momento y ante la desaceleración de la inflación que hemos comentado anteriormente, quedó bastante claro que los bancos centrales frenaban en su intención de seguir subiendo tipos y todas las discusiones se trasladaron al calendario de posibles bajadas de tipos de interés, incluyendo tanto los plazos como la intensidad de dichas bajadas de tipos a lo largo de 2024.

A principios de 2024, los mercados financieros anticipaban recortes de 150 puntos básicos en ambos lados del Atlántico, que comenzarían en marzo en EE.UU. y en abril en la zona euro. Sin embargo, los expertos y la propia evolución de los mercados financieros en las últimas semanas favorecen una visión más conservadora, donde el inicio del recorte de tipos se situaría en la segunda mitad de 2024 y su intensidad sería menor.

En sus últimas comparecencias, el Banco Central Europeo ha anunciado que bajará tipos en junio, pero los recortes no serán sucesivos, mientras que la Reserva Federal americana también ha dejado claro que los tipos de interés bajarán este año, pero no de forma inmediata, y frente a las seis bajadas esperadas inicialmente, la hoja de ruta actual de la FED indica que únicamente habrá tres bajadas este año como máximo.

Es el famoso mensaje de los banqueros centrales de “tipos altos durante más tiempo” y las razones que subyacen son: por un lado, y como ya hemos comentado, la lenta desaceleración de la tasa de inflación en su “última milla” del 3% al 2%; y, por otro lado, el hecho bastante sorprendente de que, en este ciclo de endurecimiento monetario, la actividad económica ha mostrado una fuerte resiliencia.

¿QUÉ PODEMOS ESPERAR DE LA EVOLUCIÓN DEL PIB Y DEL CONSUMO PRIVADO DE LOS HOGARES?

A mediados de 2023 la previsión era una clara ralentización de la actividad económica durante la segunda mitad de 2023 y la primera mitad de 2024, con una cierta recuperación de ésta en la segunda parte de este año; la “pregunta del millón” era si dicha ralentización se iba a concretar en una recesión económica y, en su caso, cuál sería su duración e intensidad.

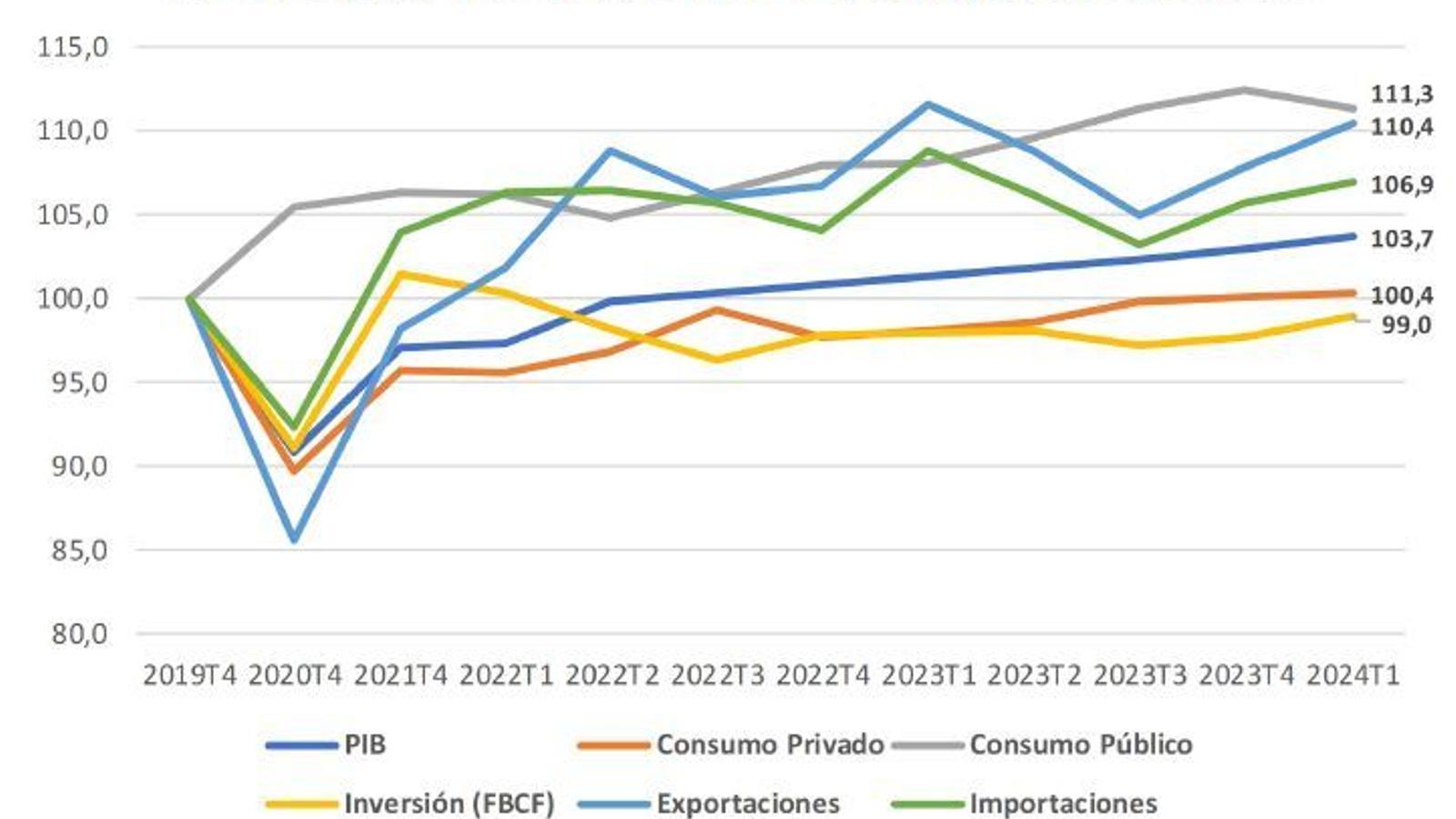

Si nos centramos en el caso de España y con los últimos datos de Contabilidad Nacional Trimestral relativos al primer trimestre de 2024, lo que vemos es lo que podríamos denominar una sorpresa positiva. El dato más relevante es la tasa de variación trimestral del PIB en volumen encadenado que asciende al 0,7%, similar al del último trimestre de 2023; es decir que, en los dos últimos trimestres, la actividad económica, lejos de frenarse, muestra síntomas de volverse a acelerar. La variación interanual del PIB fue del 2,4% frente al 2,1% del trimestre precedente, siendo la demanda nacional la principal contribuidora al crecimiento, con el 2,2% frente al 0,2% de la demanda externa.

En cuanto al desglose del PIB en sus componentes, podemos ver que el consumo privado habría recuperado el nivel previo a la pandemia y que el consumo público es el principal factor que impulsa el crecimiento del PIB, mientras que la inversión se sitúa todavía en niveles por debajo de la pandemia.

El último dato del consumo de los hogares en 2024T1 fue del 2,3% en tasa anual, lo que podríamos calificar como un crecimiento robusto, si bien en tasa trimestral fue de tan solo el 0,3%, lo que podría indicar un cierto agotamiento del consumo que habrá que vigilar atentamente en los próximos meses.

Estos datos macroeconómicos son consistentes con otros datos de coyuntura como es el índice de comercio minorista de alimentación que, en volumen, ha pasado de decrecer el 2,1% en 2022 a crecer el 1,9% en 2023, ralentizándose al +0,3% en los tres primeros meses de 2024.

Por consiguiente, estamos observando unos datos de crecimiento de la actividad del sector del gran consumo muy resilientes en un contexto difícil derivado de la crisis inflacionaria y las subidas de tipos de interés. Las razones microeconómicas que pueden explicar este comportamiento son varias, siendo en mi opinión las más relevantes las siguientes:

• En primer lugar, el crecimiento de la población, que en 2023 se ha situado en el 1,1% gracias -única y exclusivamente- a la inmigración; a este dato habría que añadir la población flotante derivada del turismo, que ha vuelto a alcanzar nuevos récords, superando los niveles previos a la pandemia.

• En segundo lugar, el buen comportamiento del mercado laboral, tanto en términos de número de ocupados como en la remuneración de los asalariados, que de acuerdo con el Banco de España ha crecido el 5% en tasa interanual, alcanzando un nivel el 6% superior a los niveles prepandemia.

• En tercer lugar, el desapalancamiento financiero de los hogares, cuya ratio de endeudamiento se ha reducido hasta el 76,6% de su renta disponible, el nivel más bajo desde 2002 y 12 p.p. inferior al promedio de la UEM.

La combinación de unas buenas expectativas respecto al empleo, unidas al bajo nivel de endeudamiento relativo, impulsa el consumo incluso en un contexto de inflación todavía elevada, pero que se va reduciendo paulatinamente.

CONCLUSIONES

Si tuviéramos que resumir el contexto económico del gran consumo en un escenario central, podríamos calificarlo como el de un “aterrizaje suave”, donde la inflación se va reduciendo, aunque lentamente, y la actividad económica se ralentiza pero no parece que vaya a caer a tasas negativas.

La confirmación de este escenario en los datos que vayamos teniendo en los próximos meses reforzaría la esperada bajada de tipos de los bancos centrales, lo que auguraría una segunda parte de 2024 y, sobre todo, un 2025 más positivo. Podríamos decir que, para el sector de gran consumo, 2024 puede ser el de la vuelta a la normalidad, después de unos años convulsos marcados, primero, por la crisis de la Covid-19 y, después, por la crisis inflacionaria.

Evidentemente, este escenario central habría que revisitarlo si factores no esperados del entorno, en particular los riesgos geopolíticos, modificasen de manera sustancial los datos que ahora mismo estamos observando.

----------------

Este artículo está incluido en el Anuario de la Innovación 2024 de Food Retail & Service, una obra exclusiva que puedes descargar de forma directa y gratuita desde este enlace.

El anuario, en formato ebook interactivo, contiene el mejor análisis de 38 expertos seleccionados para crecer en gran consumo y ha sido posible gracias al patrocinio de Campofrío, Capsa, Coca-Cola, Randstad, SDG Group, Shop & Roll y Winche, y el apoyo de otras empresas anunciantes.

¿Quieres dejar tu comentario?