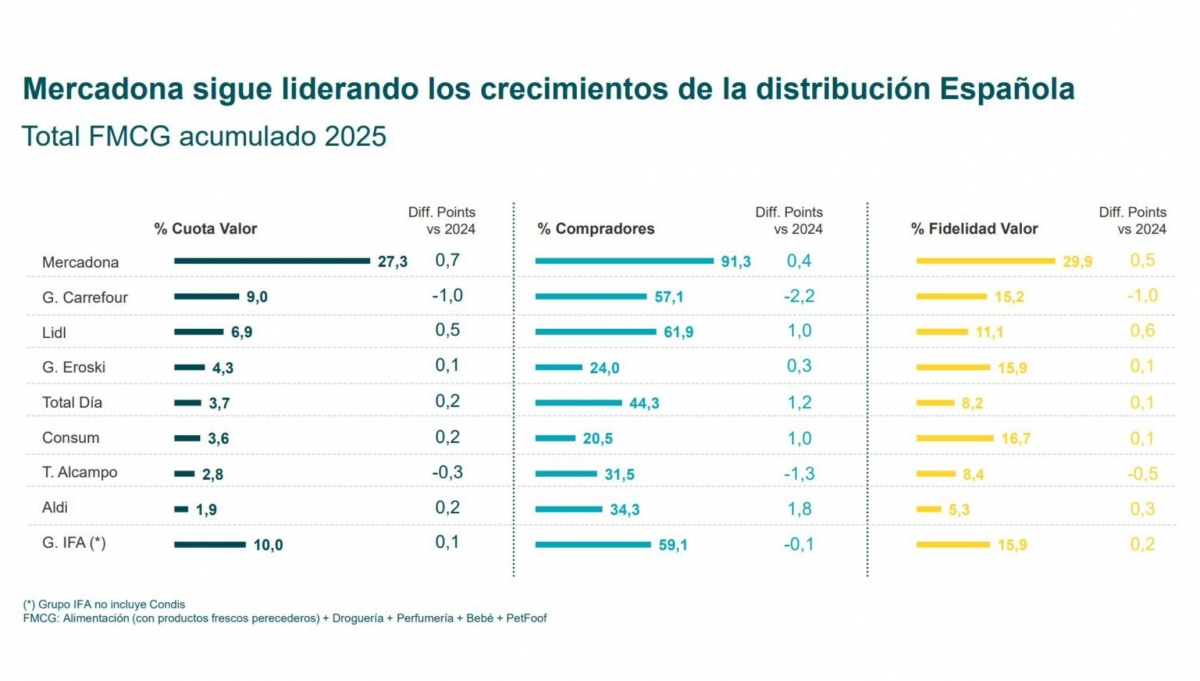

Mercadona concluyó 2024 una vez más en lo alto de la distribución española con el 26,6% de cuota de mercado, cinco décimas más que en el mismo periodo de 2023.

La enseña que preside Juan Roig encabeza junto con Aldi y Lidl un conjunto de cadenas de surtido corto que, gracias a su propuesta comercial basada en el precio y la marca blanca, ha logrado crecer el 0,6% en el último año, según datos de Kantar Worldpanel.

Frente a este trío se encuentran las cadenas regionales, que en muchos casos han logrado recortar cuota a los tres gigantes y ya acumulan un crecimiento del 0,7% en el conjunto de 2024.

Fortaleza de las cadenas regionales

Estas enseñas han sabido canalizar el trasvase desde el canal tradicional (pescaderías, carnicerías, etc.), y son particularmente atractivas para los hogares sénior, un segmento de la población cada vez más relevante que ha sabido valorar su apuesta por los frescos y la marca de fabricante.

La suma de cadenas regionales como Eroski, Consum, Bonpreu, Ahorramas, Lupa o Alimerka ya supera con creces a Carrefour (9,8%) y rivaliza con Mercadona, con el 18% del mercado.

Además, estas enseñas han ampliado de manera importante su área de influencia desde 2020: el 68% de sus nuevos clientes procede de fuera de su región predilecta.

Esto es particularmente cierto en el caso de BM Supermercados en Madrid o Consum en Andalucía y Castilla-La Mancha.

Si en 2020 el 81,9% de los españoles compraba en alguna cadena regional, cuatro años después es el 85,5%, un 3,6% más.

Surtido corto: más tiendas y algunos espacios por ocupar

Por su parte, las cadenas de surtido corto han experimentado una ampliación considerable de su parque de tiendas, sobre todo Lidl y Aldi.

Su cuota en superficie comercial ha crecido desde el 35,2% en 2014 al 37,1% en 2024. Y su cuota de mercado en valor ha dado un salto todavía mayor: del 34,3% al 37,7%.

Sin embargo, a Mercadona, Aldi y Lidl todavía les cuesta seducir clientes fuera de su público predilecto: los jóvenes sin hijos (43,1% de cuota) y las familias con hijos (42,5%). Entre las parejas adultas (34%) y los hogares sénior (31,1%), su atractivo es menor.

Lidl, que gana cuota de mercado frente a todos sus rivales, la pierde frente a los regionales.

Por su parte, Mercadona crece más rápido allá donde cuenta con menor presencia: Madrid, Barcelona, Noroeste y País Vasco. En esta última región ya aglutina el 17,1% del mercado, casi tres puntos más que hace un año, lo que ha debilitado la posición de Eroski, que pierde un 1,6% por este motivo.

En general, las cadenas más dependientes del hipermercado, como Carrefour, Eroski y Alcampo, se han comportado peor que sus competidores en 2024, en línea con la caída de este canal.

Grupo Dia, que representa un modelo intermedio entre las cadenas de surtido corto y las regionales, ha logrado una recuperación parcial a lo largo de 2024 (+0,1% en la segunda mitad del año) gracias al impulso de los sénior y de su marca propia, entre otros.